對比分析技術精要

對比分析就是將兩個或兩個以上的對象互爲參照物進行相同屬性間的對比,以確定態勢的強弱、大小。超級短線的對比分析主要包括兩個方面:縱向對比分析和橫向對比分析。

縱向對比分析

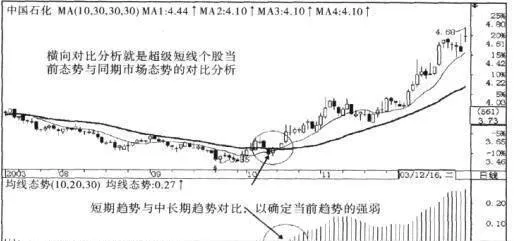

縱向對比分析就是超級短線個股當前態勢與其歷史態勢的對比分析。最典型的縱向對比分析方法是趨勢強弱度分析。

趨勢強弱主要用短期趨勢與中長期趨勢進行對比分析,以確定當前趨勢的強弱程度。其規則爲:

(1)短期趨勢大於中長期趨勢,表明當前趨勢爲多頭強勢趨勢,超級短線個股多頭概率較大。

(2)短期趨勢小於中長期趨勢,表明當前趨勢爲空頭強勢趨勢,超級短線個股空頭概率較大。

此外,當前趨勢強弱度的對比可運用量能分析和量價綜合分析等多種技術分析方法,但歸結點都是確定當前趨勢的強弱度。

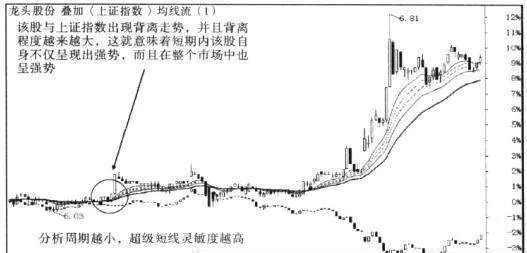

均線指標MA是最常用的趨勢類指標,也可以將短期趨勢與中長期趨勢進行對比,編制出趨勢強弱態勢指標,並以此衡量當前趨勢的強弱度(圖2-3-6)。

圖2-3-6

橫向對比分析

橫向對比分析就是超級短線個股當前態勢與同期市場態勢的對比分析。最典型的橫向對比分析方法主要有定向對比分析和市場排序分析。

需要指出的是,縱向對比分析與橫向對比分析具有完全不同的技術內涵:縱向對比分析確定個股的多空狀態,而橫向對比分析只能確定同方向趨勢的強弱程度。

定向時比分析

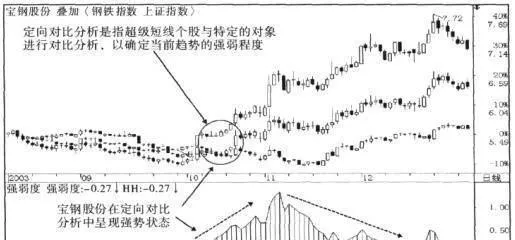

定向對比分析是指將超級短線個股與特定的對象進行對比分析,以確定當前趨勢的強弱程度。最典型的定向對比分析方法是:個股與大盤或板塊指數進行對比分析。大盤或板塊指數反映了市場或板塊整體的趨勢,個股與大盤或板塊指數對比分析就是以大盤或板塊指數爲參照對象,確定個股的強弱程度。其規則爲:

(1)個股走勢強於大盤或板塊指數,表明與大盤或板塊指數同方向的個股呈強勢狀態,同方向的超級短線個股多頭概率較大。

(2)個股走勢弱於大盤或板塊指數,表明與大盤或板塊指數同方向的個股呈弱勢狀態,同方向的超級短線個股多頭概率較小。

例如,2003年10月寶鋼股份(600019)啓動一輪多頭行情,在與上證指數和鋼鐵指數的對比中呈明顯的突破性強勢狀態,使得該股多頭超級短線的概率大大增加(圖2-3-7)。

圖2-3-7

市場排序分析

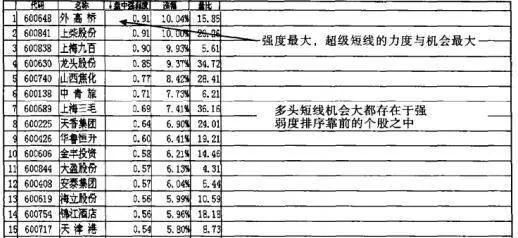

市場排序分析就是以特定的技術標準對市場所有股票進行強弱大小的排序。排序越靠前,同方向趨勢的技術意義越大;排序越靠後,同方向趨勢的技術意義越小。市場排序分析是以市場所有成員互爲參照對象進行對比排序,它也是一種對比分析方法;而特定對比分析僅僅以某一特定對象作爲參照物進行對比分析。

市場排序分析主要有強弱度排序、量能排序和最價綜合排序三種方法。

強弱度排序表明了當前趨勢的強弱程度。其原理是:將個股的漲跌幅與大盤指數同期內的漲跌幅進行對比,凡個股的漲幅大於大盤指數同期的漲幅即爲強勢,反之爲弱勢。超級短線機會大都存在於排序靠前的個股之中(圖2-3-8)。

利用量能排序也是一種重要的市場排序分析方法。其原理是:成交量是市場的元氣,是價格上漲的動力,是股價的先行指標。量能越大,其趨勢的動力越強。

量能排序越靠前的個股同向的趨勢力度越大,超級短線的機會越大。必須注意的是,量能的排序必須與趨勢方向同步。

此外,也可以從漲速、量比、委比、振幅、換手率、金額等多個方面進行綜合指標排序分析,但歸結點都是確定當前趨勢的強弱程度。

圖2-3-8

綜合對比分析

綜合對比分析就是運用縱向對比分析和橫向對比分析方法,對超級短線個股進行綜合分析,以確定當前趨勢的強弱狀況。

先前已經指出,縱向對比分析與橫向對比分析具有完全不同的技術內涵,縱向對比分析確定個股的多空狀態,而橫向對比分析只能確定同方向趨勢的強弱程度。理解這一點,對於正確地運用綜合對比分析極爲重要。

縱向和橫向對比分析的要點是:縱向強勢的個股並不意味着橫向強勢;縱向弱勢的個股並不意味着橫向弱勢。

超級短線的綜合對比分析必須引人兩個重要的概念:同步共振和異步背離。

同步共振

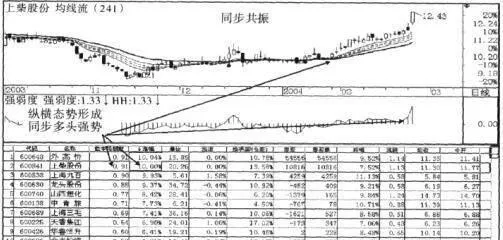

同步共振是指超級短線的個股的縱向態勢和橫向態勢形成同步多頭強勢或同步空頭強勢。

其技術要點是:

(1)當個股當前縱向態勢呈多頭強勢,橫向態勢同步呈多頭強勢時,形成個股超級短線最佳多頭進場點。

例如,上柴股份(600841)於2004年2月24日呈現出縱向多頭態勢的同時,實時盤中強弱度和量比呈橫向強勢多頭態勢,該股於當日直衝漲停(圖2-3-9)。

圖2-3-9

在同步共振中,呈縱向多頭態勢和橫向極強勢的個股(尤其是強弱度排序靠前的個股),往往成爲市場或板塊的領漲股,超級短線多頭的力度最大;呈縱向空頭態勢和橫向極弱勢的個股(尤其是強勢度排序靠後的個股),往往成爲市場或板塊的領跌股,超級短線空頭的力度最大。

必須指出,同步共振是一個相對的概念,應注愈個股階段性同步共振和實時盤中同步共振的區別和把握。

趨勢定理揭示,趨勢最貢要的屬性之一就是趨勢的慣性。從縱向態勢的角度看,趨勢方向形成後,趨勢將朝若新的方向做慣性運動,形成趨勢的延續性。從個股橫向態勢的角度看,當個股朝着趨勢方向運動並在整個市場或板塊中呈現強勢時,將遵循“強者但強”的市場法則,體現了趨勢的市場慣性。個股階段性同步振動就是體現了個股自身的趨勢慣性和市場慣性。

事實上,超級短線強勢個股不總是表現爲階段性同步振動,更多地表現爲實時盤中的同步振動。需要強調的是,實時盤中的同步共振不能僅着眼於個股當日交易的綜合對比分析,更應注重較小週期階段性的綜合對比分析。在此,強調應對個股1分鐘、5分鐘、15分鐘實時盤面進行綜合分析,因爲分析週期越小,超級短線個股所體現出來的轉勢和強弱勢的敏感度越大。

例如,龍頭股份(600630)在2004年2月23日從日週期線分析,該股走勢與上證指數高度重合,呈展蕩整理態勢;然而2月24日,從5分鐘週期線分析,該股與上證指數呈現背離走勢,並且背離的程度越來越大。這就意味着短期內該股自身不僅呈現出強勢,而且在整個市場中也呈強勢。該股從2月24日展開了超級短線的多頭強勢上攻行情,升幅達9.37%(圖2-3-10)。

圖2-3-10

異步背離

異步背離是指超級短線的個股的縱向態勢和橫向態勢呈現出異步或背離的態勢。

異步背離的技術狀態比較複雜,通常表現爲以下三種情形:

(1)個股呈縱向強勢、橫向弱勢。

此種情形表明個股的多頭或空頭趨勢已經確立,但其走勢明顯弱於市場或板塊。

其超級短線機會應從以下兩個方面來考察和把握:

1. 將個股與市場或板塊進行階段性的對比分析。其要點是:如果該股先前轉勢階段的走勢強於市場或板塊,當前的弱勢往往只是一個暫時的調整,該股將極有可能再度走強於市場或板塊;如果先前轉勢階段的走勢一直弱於市場或板塊,當前的弱勢表明了該股的股性,該股將極有可能延續弱於市場或板塊的走勢。

2. 對個股進行階段性股性分析。其要點是:如果該股先前轉勢階段的股性較強,當前的弱勢往往只是一個暫時的調整,該股將極有可能重複先前的股性而再度走強;如果該股先前轉勢階段的股性較弱,當前的弱勢表明了該股的股性,該股將極有可能延續先前的弱勢特徵。

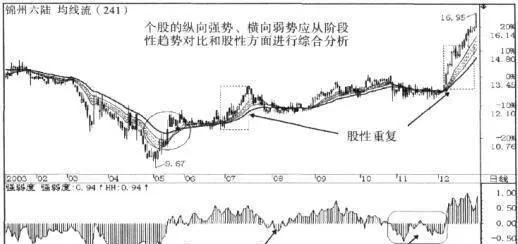

例如,錦州六陸(000686) 2003年5月形成多頭趨勢,從強弱度指標來看,該股的市場多頭強勢持續了兩個多月。其後於2003年7月底至8月底呈現出弱勢整理態勢,走勢明顯弱於市場;隨後展開了歷時兩個月的市場強勢。2003年11月該股又開始步入調整行情,走勢再度弱於市場。但一個月後,該股再度強勢上升,形成了一輪多頭強勢行情。無論是從該股階段性的強弱度,還是從該股的股性分析,該股每一次市場弱勢都無法改變其強勢多頭的本質(圖2-3-11)。

(2)個股呈縱向弱勢、橫向強勢。

圖2-3-11

此種情形表明個股的多頭或空頭趨勢仍未轉勢,但其當前走勢明顯強於市場或板塊。在空頭趨勢中,該股屬於多頭反彈;在多頭趨勢中,該股屬於空頭調整。其超級短線機會應從以下兩個方面來考查和把握:

1. 個股縱向多空態勢的確認是進行超級短線交易決策的首要條件,其次纔是市場或板塊橫向強弱度分析。其要點是:當個股縱向呈空頭趨勢,其在市場或板塊中橫向走強時,往往是空頭反彈行情,對其短線的多頭表現不可預期太高,極有可能在較短的時間內衝高回落。在這種情形下,多頭超級短線的操作風險加大。

當個股縱向呈多頭趨勢,其在市場或板塊中橫向走弱時,往往是多頭回調行情,對其短線的空頭表現不可預期太高。極可能在較短的時間內再度走強。在這種情形下,空頭超級短線的操作風險加大。

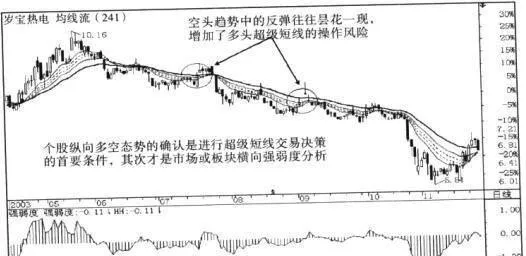

例如,歲寶熱電(600864) 2003年5月23日形成多頭頂部,並有效地確定了空頭趨勢,一路盤跌,並於2003年7月18日和9月1日兩次出現力度較大的空頭反彈行情。盤中走勢一度領先於市場,但隨後即衝高回落,並再度步入空頭趨勢,跌幅達50%(圖2-3-12)。

該案例表明當個股轉勢的性質未能有效地確立時,趨勢的反向運動往往會曇花一現,超級短線的反向操作便極具風險性。

2. 應從個股態勢與市場整體態勢作同步和背離分析。其要點是:當個股與市場錐體趨勢同步呈多頭或空頭趨勢,在原趨勢沒有改變的情況下,同步進行反向趨勢運動時,個股的趨勢往往與市場同步回落或反彈。

當個股與市場整體趨勢出現背離走勢時,個股的這種背離走勢往往是一種轉勢信號,其反向運動趨勢往往轉變爲新的趨勢運動。新的趨勢運動的啓動點往往成爲超級短線最佳的進場點。

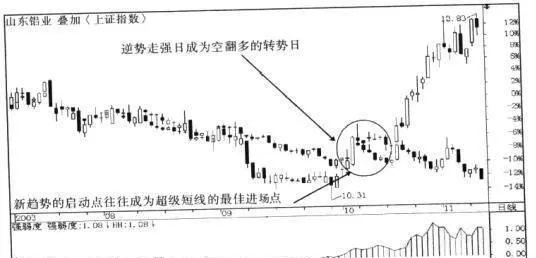

例如,山東鋁業(600205) 2003年10月之前一直與上證指數呈同步走勢。2003年10月10日,該股突然出現了與上證指數相背離的走勢,實時盤中的表現尤其強烈。結果該股逆市走強日便成爲空翻多的轉勢日,隨後該股展開了一輪極爲凌厲的多頭強勢行情(圖2-3-13)。

圖2-3-12

圖2-3-13

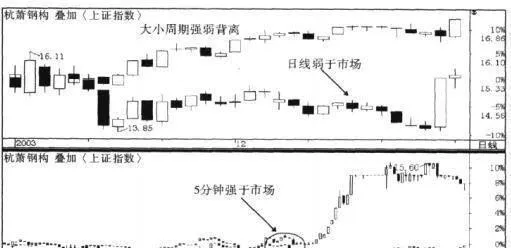

(3)個股呈大小週期強弱勢背離。

此種情形表明個股的原趨勢出現了轉勢的信號,但並不意味着轉勢已確立,必須根據個股整體趨勢結構及實時盤中的強弱程度進行綜合分析。其要點是:

1. 小週期變動總是大週期趨勢變動的先行信號,同時小週期的變動必須服從於大週期的趨勢結構。

2. 小週期與大週期的背離走勢表明大的週期結構可能會發生改變,但並不意味轉已經改變,必須結合實時盤中個股的趨勢運動的表現,才能進一步確立是否大的週期結構轉勢的開始。

3. 如果實時盤中個股的走勢與大的週期呈嚴燻的背離狀態,同時個股盤中背離走勢表現強勁,並呈量價同步特徵,這將大大增加超級短線的成功概率。

例如,杭蕭鋼構(600477)上市以來的走勢一直與大盤指數同步盤跌,並弱於大盤走勢,但在2003年12月19日,實時盤中與上證指數的走勢出現嚴重背離,放量上攻直至漲停,並在封死漲停後嚴重縮最。該股盤中走勢是對其背離轉勢信號的進一步確立(圖2-3-14)。

圖2-3-14