什么是时间衰减?

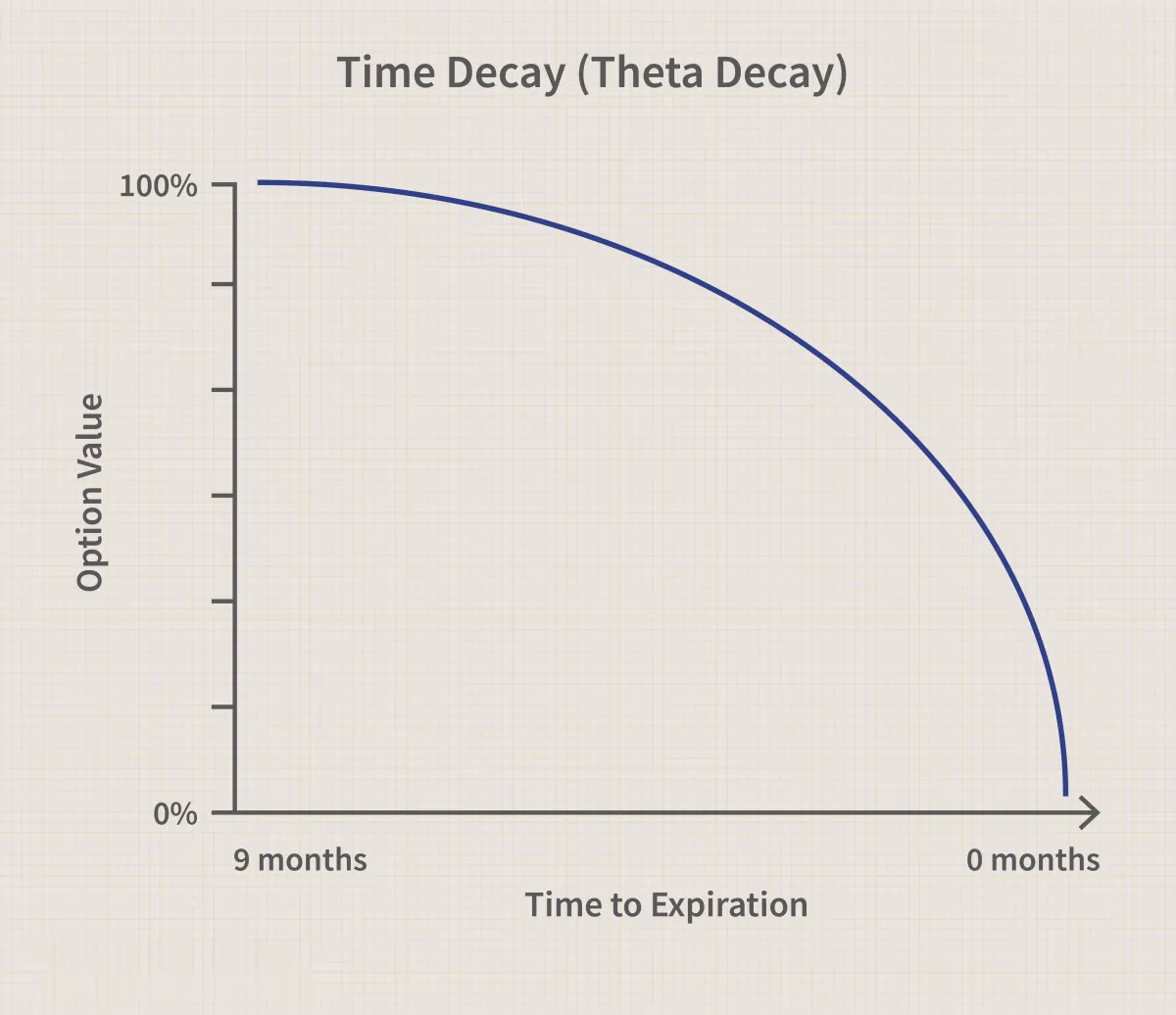

时间衰减是衡量期权合约价值随时间推移而下降的速率。期权到期时间越近,时间衰减越快,因为从交易中获利的时间越少。

重点

- 时间衰减是指期权临近到期时其价格价值的变化率。

- 根据期权是否为价内期权(ITM),时间衰减在到期前的最后一个月会加速。

- 距离到期时间越长,时间衰减越慢,而距离到期时间越近,时间衰减越多。

时间衰减的工作原理

时间衰减是指期权价值随着到期日的临近而减少。期权的时间价值是指时间对期权价值(或期权费)的影响。随着到期日的临近,时间价值会下降或时间衰减会加速,因为投资者从期权中获利的时间越来越少。

这个数字在计算时总是负数,因为时间只朝一个方向移动。时间衰减的倒计时从期权最初购买时开始,一直持续到到期。

时间衰减也称为 theta,是期权希腊值之一。其他希腊值包括 delta、gamma、vega 和 rho,这些公式可帮助您评估期权交易固有的风险。

特别注意事项

要了解时间衰减如何影响期权,我们必须首先回顾期权价值的构成。期权合约赋予投资者以特定价格和时间买卖证券(如股票)的权利。执行价格是期权被行使时期权合约转换为标的证券股票的价格。

每个期权都有附加溢价,即期权的价值,通常也是购买期权的成本。但是,还有一些其他因素也会影响溢价的价值。这些因素包括内在价值、外在价值、利率变化以及标的资产可能表现出的波动性。

内在价值

内在价值是标的证券(如股票)的市场价格与期权执行价格之间的差额。执行价格为 20 美元的看涨期权,而标的股票交易价格为 20 美元,由于没有利润,因此没有内在价值。

然而,如果标的股票交易价格为 30 美元,而执行价格为 20 美元的看涨期权的内在价值为 10 美元。换句话说,内在价值是在现行市场价格和执行价格下期权的最低利润。当然,内在价值会随着股票价格的波动而变化,但执行价格在整个合约期间保持不变。

外在价值

外在价值比内在价值更抽象,也更难衡量。期权的外在价值考虑了到期前剩余的时间以及到期前的时间衰减率。如果投资者购买了几个月后到期的看涨期权,那么该期权的价值将高于几天后到期的期权。

距离到期日不远的期权的时间价值较低,因为投资者通过购买期权赚钱的可能性较低。因此,期权的价格或溢价会下降。

距离到期还有几个月的期权将具有更高的时间价值和更慢的时间衰减,因为期权买家有相当大的可能性获利。然而,随着时间的推移,期权尚未盈利,时间衰减就会加速,特别是在到期前的最后 30 天。因此,期权的价值会随着到期日的临近而下降,如果尚未盈利,则下降幅度更大。

时间衰减与货币性

价内性是期权的盈利水平,以期权的内在价值来衡量。如果期权处于价内(ITM) 或盈利状态,则随着到期日临近,期权将保留部分价值,因为利润已经固定,时间因素较少。

期权将具有内在价值,而时间衰减将以较慢的速度增长。然而,期权的时间衰减和时间价值对于投资者来说非常重要,因为它们是决定期权盈利可能性的关键因素。

由于平价(ATM) 期权没有内在价值,因此时间衰减现象十分普遍。换句话说,ATM 期权的溢价主要由时间价值组成。如果期权处于价外 (OTM) 状态(即无利可图),时间衰减会以更快的速度增加。这种加速是因为随着时间的推移,期权变成价内期权的可能性越来越小。

即使标的资产的价值在同一时期没有变化,时间价值也会损失。另一种看待期权合约的方式是,它们是一种浪费资产,即其价值会随着时间的推移而下降或贬值。

本质上,投资者购买的是到期时获利概率最大的期权,剩余时间决定了投资者愿意为期权支付的价格。简而言之,距离到期时间越长,时间衰减越慢,而越接近到期时间,时间衰减越快。

时间衰减的优点和缺点

优点

在期权生命周期的早期,时间衰减很慢,从而增加了其价值或溢价。

当时间衰减缓慢时,投资者可以在期权仍然有价值的时候出售它。

时间衰减对期权溢价的影响有助于投资者确定其是否值得追求。

缺点

随着期权到期时间的临近,时间衰减速度也会加快。

衡量期权随时间衰减的变化率可能很困难。

无论标的资产的价格是上涨还是下跌,时间都会衰减。

时间衰减示例

一位投资者希望购买一份执行价格为 20 美元、溢价为每份合约 2 美元的看涨期权。投资者预计股票在两个月内到期时的价格将达到或超过 22 美元。

然而,距离到期日仅剩一周的相同执行价格为 20 美元的合约,其溢价为每份合约 50 美分。由于股价不太可能在几天内上涨 10% 或更多,因此该合约的成本远低于 2 美元的合约。

换句话说,距到期还有两个月,第二个期权的外在价值低于第一个期权。