量化投資

風格輪動策略實證案例:中信標普風格

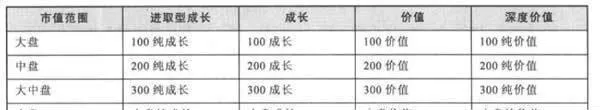

- 風格輪動策略本案例的實證數據採用了中信標普風格指數進行,選取的數據段爲2004年1月至2007年9月的A股數據,如表2-8所示爲中信標普風格指數。表2-8 中信標普風格指數在中信標普的風格指數中,構建了兩類風格指數系列:窮盡型風格指數和純風格指數系列。

傳統的股票投資策略風格預測方法

- 實施風格輪換戰略,在不同的風格類別之間進行切換,需要對各類風格的收益特性有較好的把握和對未來風格走勢有較準確的判斷。風格評估和預測的方法可分爲相對價值法和場景預測法兩類。(1)相對價值法的核心是均值迴歸理論,被低估的股票價格最終將被市場發現而向均值迴歸,被高估的股票價格也將下跌至均值水平。

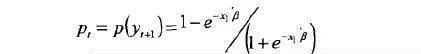

風格輪動的定量預側股票投資策略

- 由於市場風格輪動,保持單一的投資風格並不一定是最佳的投資策略,積極的風格轉換策略有助於提高投資績效。風格轉換主要涉及兩個問題,即在何時進行風格轉換,以及風格轉換能否彌補交易成本。風格轉換策略模型實際上是在建立了一系列基本預測變量的基礎上,尋找一個適用於風格轉換的合理模型。

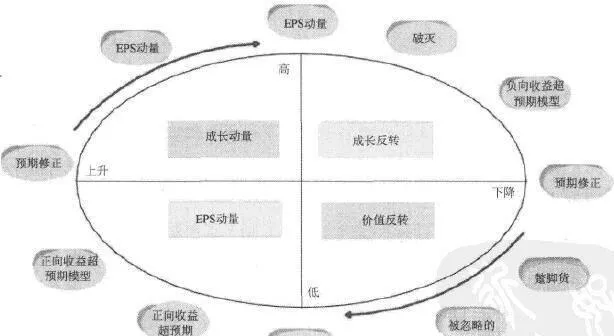

詳解盈利預期生命週期模型

- 盈利預期生命週期模型,刻畫了投資者對盈利預期演化的各個階段,如圖2-2所示。該模型認爲幾乎所有的股票都會經歷上述的部分階段,不過並非任何股票都要完整經歷所有階段,而且不同股票經歷盈利預期生命週期循環的速度不同。此外,在子階段中也可能存在完整的盈利預期循環。

股票市場中成長風格的投資者和價值風格的投資者的投資風格

- 按照此益利預期生命週期模型,區分了成長風格和價值風格的投資者。成長風格的投資者一般對投資標的有較高的預期,而與之對應,價值風格的投資者對投資標的的預期較低。因此,成長風格和價值風格的投資者分別處於盈利預期生命週期模型圖的上半部分和下半部分。

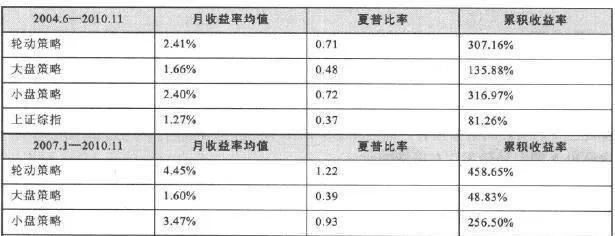

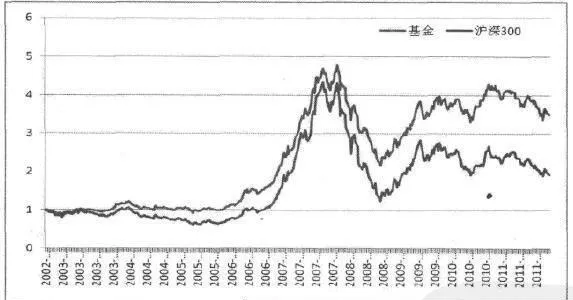

實證案例:大小盤風格輪動策略

- 大小盤輪動最爲投資者所熟知,本案例就A股市場的大小盤風格輪動進行實證研究,通過建立普通的多元迴歸模型來探尋A股的大/小盤輪動規律。大小盤風格輪動因子大小盤風格輪動因子如下。(1)M2同比增速:M2同比增速爲貨幣因素,表徵市場流動性的強弱。當流動性趨於寬鬆時,小盤股相對而言更容易受到資金的追捧。

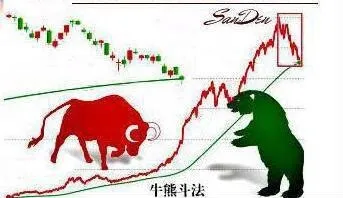

牛熊證產品的優點

- 牛熊證產品優點相對於其他衍生產品,牛熊證具有如下優點:(1)透明度高:牛熊證與標的資產1:1的價格比例簡單易明,而且計價透明,沒有引伸波幅導致的與股價背到道而馳的現象。

牛熊證產品的定義

- 牛熊證的發展歷史不到十年,在海外市場主要集中在德國、瑞士、英國和澳大利亞。其中歐洲和澳大利亞的牛熊證市場是增長最快的市場之一,德國法蘭克福和斯圖加特兩個交易所上市的牛熊證超過了5500種,每月平均成交達到80億港元。中國香港從2006年6月正式上市交易這個產品,立刻得到了迅猛發展。

牛熊證產品的特點

- 牛熊證產品特點牛熊證的運作方式和衍生權證極爲相似,牛熊證兼具現貨產品和衍生產品的雙重特點:在市場上,牛熊證是作爲現貨產品出現的,它有確定的流通數量,而其買賣與股票沒有差別,並非如期權、期貨一樣的保證金交易;另一方面,它具有衍生產品的槓桿效應,所以具備高風險和高利潤的特徵,其利潤理論上無上限,而最高損失可達100%。

數量化投資的注意事項:算法依託的數據

- 開始本章節之前,我們還是回憶一下。“數量化算法對於數據的種類是否有明確的要求?”答案是否定的。如果願意,讀者可以使用宏觀經濟類數據、行業公司數據、二級市場數據。它也剛好說明了常見的三種分析邏輯和手段。有首席經濟學家說:“目前主流的股市預測一般都通過對經濟週期的判斷來預測股市”。這話至少在筆者的工作層面得到了證實。

牛熊證產品的內在風險?

- 產品內在風險牛熊證本身具有以下內在風險:(1)強制收回機制:無論對於N類還是R類牛熊證,一旦被強制收回,其損失額都將佔總投資額的巨大比例,N類即100%損失,而R類在最壞的情況下也能達到100%。而強制收回發生後,即使標的資產在之後可能反彈,但牛熊證不再生效,所以投資者也不能從反彈中獲取任何利益。

期權交易的瞭解方式與結算方式?

- 期權交易的了結方式與期貨類似,包括對沖平倉和履約平倉兩種方式:(1)對沖平倉。看漲期權的賣方想對沖了結在手的合約部位,再賣出同樣內容、同樣效果的看漲期權合約即可。對於看跌期權的賣方來說,爲對沖合約部位,則必須通過賣出內容數量相同的看跌期權合約給予平倉。

無風險套利方法:瞬間套利操作方法案例詳解

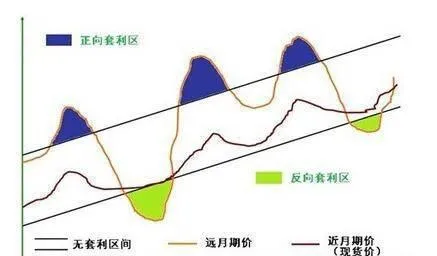

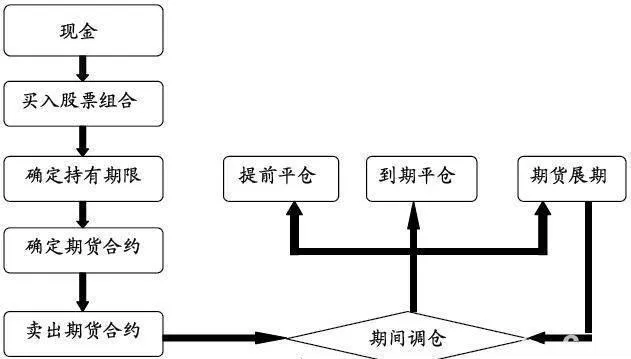

- 無風險套利方法對套利交易而言,短期暴利是不可能的,關鍵是要在長期中累積小幅盈利,從而獲得穩定的高回報。ETF套利有兩種方法:瞬間套利和延時套利。瞬間套利是一旦發現套利機會,立馬平倉。

什麼是無風險套利?無風險套利的的基本操作模式

- 無風險套利套利模式在套利機制成立的前提下,最重要的是考慮交易成本,因爲這是決定套利區間的關鍵因素。ETF套利交易成本包括申購贖回費、投資組合交易費用、證券交易費用(即股票佣金,因爲ETF申購和贖回的對象都是一攬子股票組合,因此套利過程還涉及股票交易)。

ETF套利基本操作原理

- ETF套利原理1)套利本質是利用ETF市價與淨值的差異來套利ETF套利原理來源於一價原則,即同一個金融產品,雖然在兩個不同的市場進行交易,但其價格應該相等。

另類套利策略:封閉式基金套利

- 封閉式基金套利的根源在於折價交易。封閉式基金的長期折價是國際上普遍存在的現象,一般認爲這是對投資組合代理問題、流動性問題和信息渾濁問題所要求的補償。封閉式基金套利的基本原理是根據折價率,買入高折價基金,同時賣出低折價基金,從而實現穩健的阿爾法收益。ETF套利是指利用ETF在一級市場和二級市場的價格差來進行套利的交易。

無風險套利方法:延時套利操作方法案例詳解

- 延時套利ETF套利還有一個重要的盈利模式是延時套利,通過一攬子股票申購ETF,隨後延時賣出ETF,以取得T+0的效果。這也是目前唯一可實現T+0交易的股票類工具。

什麼是ETF套利?ETF套利基本概念

- 1、ETF套利介紹1)什麼是ETFETF是指交易型開放式指數基金。ETF是一種跟蹤標的指數變化且在證券交易所上市交易的基金。投資人可以像買賣股票那麼簡單地去買賣跟蹤標的指數的ETF,並使其可以獲得與該指數基本相同的報酬率。

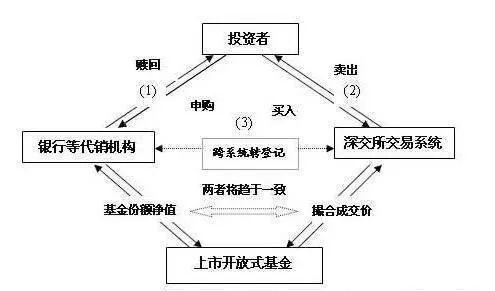

什麼是LOF套利?LOF套利基本概念

- LOF套利基本概念自2009年以來,上市開放式基金(LOF)得到迅速擴容,成爲規模最大的場內基金類型。目前,LOF的資產淨值超過3000億元,在投資策略上涵蓋了指數型、股票型、混合型及投資境外市場的QDII等多種類型。其中,主動投資股票型基金和指數基金數量最多。

無風險套利方法:事件套利操作方法案例詳解

- 事件套利主要是指由於ETF成分股因公告、股改、配股、增發等事項而停牌,利用該成分股在此停牌期間,預估它的價格在開盤會有暴漲暴跌的可能性,從而可以進行溢價或者折價套利操作,獲取套利的收益。2006年很多投資者利用這種策略賺錢,在股改基本完成後,這種套利機會越來越少了。