上升喇叭口楔形怎樣用它交易

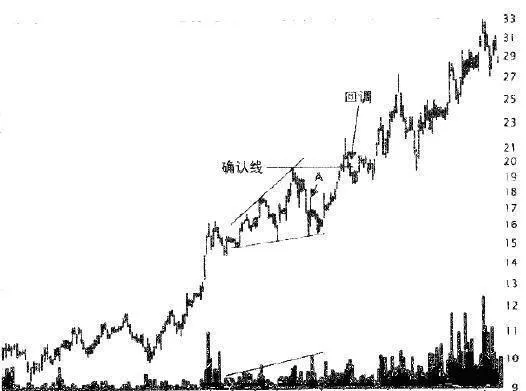

對於有經驗的交易者來說,有73%的ABW圖形是向下突破的,通常情況下一個局部上升會在突破之前使你買入。在圖6.14中,局部上開發生在點A,它預示着向下的突破(在本例中並沒有發生,但是我們假設它發生了)。

怎樣識別局部上升呢?一旦圖形已經形成(意味若價格至少分別接觸兩邊的趁勢線3次),尋找價格從底部趨勢線上升但是不接觸頂部趨勢線的圖形。當價格再次回到底部趨勢線時,在74%的情況下會立即向下突破。想要通過局部上升交易並不是那麼容易,因爲它可能是價格在上衝頂部趨勢線中間的一個小小的停頓。一旦價格向下回到底部趨勢線。賣出股票。如果股價觸到底部趨勢線後反彈,立即補倉。價格也許仍然會向下突破,只是幾幸非常小。

如果圖中沒有局部上升或者局部下降,下面是一些其他的交易技巧:

警告:這些表現是建立在58個完美交易基礎上的,樣本最太小,可能不夠有說服力。

·對於波段交易者,當價格接觸到底部趨勢線時買入,接近頂部趁勢線時賣出,然後進行反向操作。

圖6.14 在點A的局部上升通常預示了從圖形向下突破。在這裏突破是向上的。

·在略高於第三個頂點處買入。如果價格上升,第四次接觸頂部趨勢線,然後開始下行,馬上賣出股票以防價格回到底部趨勢線。

·對於激進的投資者,在價格第三次接觸底部趨勢線開始反彈的時侯買入。小心局部上升的形成,如果確實發生了,一旦價格收在底部趨勢線之下,賣出,因爲價格很可能像滾下陡峯的落石一樣一落千丈。如果股價在頂部趨勢線彈回而不是突破它,在價格回調62%的時候賣出。

·對於投資老手來說,如果ABW圖形是一個大的規則下降的修正區,預期會有一個向下的突破。我會在第7課討論規則移動圖形。

·高圖形比按圖形表現好,前者在突破後價格會上升50%,而後者爲30%,高或者接的區分以圖形的高度除以突破價格與中問數18.60%相比較得出。

·寬圖形,也就是說比中間數66天(圖形形成時問)要寬的圖形,要比窄圖形表現好,價格在突破後上升39%,而窄田形平均上升35%。

·76%的圖形是圖形前期價格趁勢的持續形態,其餘的是反轉的。

傳統的突破價格是收在確認線以上的那個價格,如圖6.14所示,是圖形的最高點。不幸的是,我們很難分辨價格何時不再沿趨勢線運動,而是形成突破。很多情況下價格收在第三個高點之上會頂示着向上突破,所以用這個來發現突破。

例如,圖6.15是另一個ABW圖形的例子,價格分別接觸兩邊的趨勢線3次。在點2的多次接觸很接近,我們可以認爲是一次接觸。對於點A來說也是如此。傳統的買入點是價格收在C點之上時的價格,也就是圖中水平線買入線l。如果你在價格和頂部趨勢線的第三個接觸點之上下單買入,通常你做對了。價格也許在接觸到圖形高點之後就會回調(耽像圖中的下降到B點一樣),所以這也是你止損價格設置應該考慮的因素之一。

如果你能迅速識別ABW圖形,你可以在股價從一側移動到另一側的時候做波段交易。同樣,在股價第三次接觸趨勢線開始上升後(買入點2)下單買入,然後股價上升至C點的水平,或者股價形成局部上升之後下行突破。一定要在價格收在底部趨勢線之下時賣出股票,因爲這種向下的突破意味着股價要猛烈下跌。

圖6.15 傳統突破情況下,在C點下單買入,或者是在第三次和底部趨勢線接觸後股價開始上升時的D點下單買入。

如果股價上升到頂部趨勢線後彈回下行,波段交易者就可以藉此獲利了。對於其他的投資者,當股價下降到前期上升的62%回調時賣出。我所說的意思是測量股價停止上升的點到前期谷點之間的距離,用股價停止上升時的價格減去此距離的62%,在這個例子中,下降到B點的距離要小於D點到買入點1距離的6296,所以不需賣出。繼續持有股票,並且預期股價像本例中一樣恢復上升勢頭。

你能盈利多少

ABW圖形的衡最成功法則可以預測目標價格。計算出加,得到目標價格。如圖6.15中的圖形高度是C-E,也就是7.35。此高度與C點的高度的高度(突破價格)相加,得到目標價格82.64。如果附近有支撐區或者阻力區,股價可能會在那裏停滯,應相應調整目標價格。

向上突破的衡量法則在69%的情況下是起作用的,但是這遠遠低於我想要看到的80%的適用性,所以也許用高度的一半進行計算,效果要更好一些。例如圖6.15中,高度值用3.68,再與C點價格相加,新的目標價格變爲78.97,價格在93%的情況下會達到這個較近的目標價格。