過去會在未來重現

19世紀和20世紀沒有什麼不同。這兩個世紀發生的事情非常相似。股市在1862年和1872年大漲,1883年差點出現了最佳買入時機,實際上出現在1884年年初。接下來是1893年,出現了另外一個很好的買入機會。我並不認爲所有的投資者都必須每10年買入股票。我倒是希望投資股票能有這麼容易,但這個規律的確對那些想在股市中大展拳腳的人有幫助。我認爲尾數爲2或3的年份更有可能出現買入時機。簡單來說,就是如此。

戰勝市場的路線圖

當我還年輕的時候,我接受埃德森·古爾德(EdsonGould)的觀點,他出版了一本指導手冊《發現和預測》(FindingandForecasts)。我多麼希望過去自己能更加關注埃德森的話。儘管他確實有不少晦澀難懂的預測,但他持續根據美聯儲的行爲和他稱之爲“股價的十年形態”的框架做出預測。

儘管當時我沒有意識到,打個比方來說,我就是那時接過了打開股市預測王國的鑰匙。可笑的是,接下來的7年時間裏我一直試圖弄明白如何預測未來的股價。我研究了江恩(W.D.Gann)和艾略特(R.N.Elliot)的著作,還有其他幾位有名的預言家,結果這些工作完全是浪費時間。我很幸運遇到了江恩的兒子,他在紐約做股票經紀人,他告訴我自己的父親僅僅是一個圖表分析師而已。他反問道,如果父親像人們所說的那樣厲害,那麼他兒子還用當一個靠着“微笑和打電話”來招攬客戶的股票經紀人嗎?看上去關於父親的各種傳聞讓他不勝其擾,那些傳聞讓許多人爲了獲取本不存在的聖盃而尋找他。當然,即使有這樣的聖盃,也沒有傳到兒子手中。

那時我還見過撒切爾(F.B.Thatcher),他是江恩思想的傳播者和繼承人。在他生命的最後5年裏,他告訴我,事實上江恩只是一個出色的宣傳者,並非是一個成功的交易者。撒切爾本人也曾經做過一些預測,還算不錯,但肯定算不上偉大。

他告訴了我,他所瞭解的江恩是如何成爲一個偉大預言家的。他告訴我這一切始於《行情和投資文摘》(TickerandInvestmentDigest)雜誌上刊登的一篇文章,後來這篇文章被轉載了很多次,文章報道了江恩在一天當中最高價時賣掉了小麥期貨。撒切爾說他們只是付錢給有名的新聞記者,將他們的故事刊登在雜誌上。刊登這件事是通過一頓飯搞定的,大家都喝了很多酒,私下也塞了不少錢,並且付費在雜誌上刊登大篇幅的廣告。

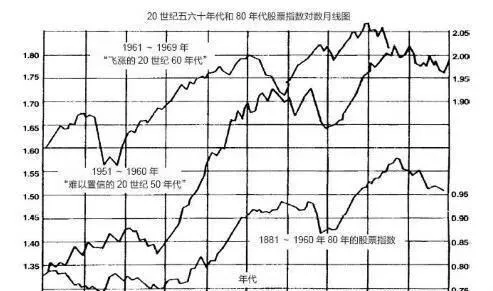

當我開始研究如何預測未來的時候,我並不知道這些。像其他人一樣,我相信那些曾經讀過的所有偉大預言家的事蹟。現在我希望只保留古爾德建議的預測方法。他的方法不僅比江恩的更準確,並且更容易學習。圖1-7是由古爾德繪製,並被耶爾·赫希在《不要在星期一賣股票》一書中引用。圖形底部的曲線是從1881~1960年80年的股票指數的軌跡。

圖1-7 工業股票價格的十年形態

古爾德花費了大量時間手工計算,他將1881~1960年的股價按月平均,繪製月線圖表。今天我們使用計算機,一眨眼的工夫就能完成。我確信這些工作一定花費了古爾德大量的時間。本質上,他的工作就是將1881~1960年的股價按月平均。通過這些計算,他可以比較這80年中每個1月份股價的變動。這樣古爾德繪製出一種圖形形態,將其作爲路線圖,他希望股市能夠沿着該路線圖演進。神奇的是,當他的著作在1960年出版之後,20世紀60年代末的牛市泡沫與此圖形形態十分契合。之後蕭條的70年代,市場再次與該形態一致。80年代的市場幾乎不可思議地沿着古爾德繪製給我們的圖形發展。1987年股市暴跌,恰恰是古爾德曾經預測發生的時間。1987年年末和1988年年初的絕佳買點也出現在他1960年繪製的圖形中。我覺得那真是太了不起了。

更加令人震驚的是,20世紀末的最後幾個星期中納斯達克指數迅速攀升,這是十年形態的第10個年頭,也是古爾德預測可能出現市場頂部的時期。

這裏展示的圖表(見圖1-7)是古爾德著作中使用的1881~1917年的考列斯委員會的工業股票指數;之後1918~1969年用標準普爾425工業股票價格指數替代。你可以看到,他的著作建議10年的第一年,如1981年、1991年和2001年,出現在投資者面前的大多是波濤起伏的市場行情。有時市場會在以2結尾的年份中開始啓動,如1982年或者1932年;然後在以3結尾的年份中,行情如期到來,如1983年或1993年,牛市就開始了。我建議你將這張股價路線圖放到保險箱中,留給你的子孫後代,而非將遺產留給他們。這張圖的價值更高,並且不會在未來通貨膨脹中貶值。

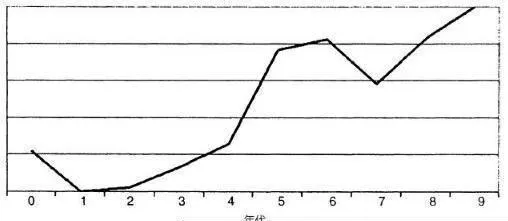

圖1-8來自摩爾研究中心,展示了我們稱之爲“樣本之外”數據的檢驗。這意味着該圖展示的並非最初研究的原始數據。簡而言之,通過對股市一段歷史數據的觀察得到策略或者結論;然後將這個結論應用到另一段時間的數據中進行檢驗,該數據可能比觀察時間早或者晚。順便說一句,極少有人在定性研究中做樣本外檢驗。

圖1-8 1900~1999年道瓊斯工業指數的十年形態

在這張圖中,我們使用古爾德處理早年數據時的程序,對20世紀80年代末和90年代的股票指數進行處理。圖形形態保持不變。這說明之前的研究結果仍然有效。我們看到,今後的紙牌遊戲中出牌的方法和過去仍然一樣。

我要告訴你,這有多麼不尋常。我在過去40年的交易生涯中開發的許多交易系統和策略,大部分經過測試後有效性只有40%左右。換句話說,投資者不應該希望這些投資技術長期保持良好的業績。現實情況是,一種投資策略在未知的數據上運用時,很少站得住腳,甚至難以接近在最初數據測試中得到的結果。

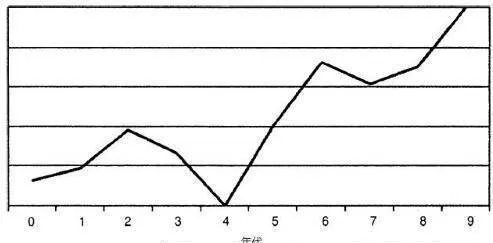

2001年夏天,當我剛剛開始下筆寫這本書時,我非常清楚地認識到,我所關注的路線圖已經指出,2002年年中到年底,以及2003年年初這段時間是某種類型的買點。在橫跨美國的巡迴演講中,我告訴投資者我發現了非常珍貴的買入股票的機會。圖

1-9展示了古爾德圖表出版之後的股票行情:1881~1960年股票價格的形態仍在延續。圖1-7已經展示了20世紀50年代和60年代牛市泡沫和圖形形態非常契合;圖1-8顯示,20世紀80年代和90年代的情形與40年前做的預測重疊。

圖1-9 1970~1999年道瓊斯工業指數的十年形態

你曾經跟蹤過股票市場30年還是30分鐘並不重要,你能看到這裏顯示的,不僅僅是“一個令人感興趣的形態”。遠不止這些,你看到的是對股價傾向於遵循路徑的終極認識。事實上,過去150多年來,每一個10年的開始和結束都伴隨着股價的潮起潮落。請注意,這並非是任意10年的形態,而是從開始到結束的每個年代。就這點而言,我們觀察的是每一個年代的數據,但這並非是僅有10年週期。

作爲一個多年觀察股市行情的人,我可以告訴你,在這個世界上,與其判斷某段時間是牛市還是熊市,不如說股價指數在每一個年代中都保持穩定向上的走勢更準確。